閉じる

IFA業界事情

閉じる

IFA業界事情

東京大学経済学部卒業後、野村総合研究所入社。NRIアメリカ、野村資本市場研究所にて、日米の金融機関経営、資本市場動向等の研究業務に従事。野村證券を経て、2012年より現職。

2018年4月18日、SEC(米国証券取引委員会)は、「顧客の最善の利益(Best Interest)規則」案を発表した。

これは、適合性原則よりも強固な投資家保護を提供する概念として「最善の利益」を位置付け、証券法の枠組みの中で初めて成文化を目指したものと言えよう。リテール証券業の変容に即した行動規範の見直しが長らく求められてきた中で、およそ7年ぶりに証券当局が示した包括的な見解であるとの見方もある。

本誌Vol.48で紹介したように、そもそも証券外務員にも顧客の最善の利益に資する行動を義務付ける議論が行われるようになったのは、投資顧問登録を行う独立系アドバイザーが台頭してきたからである。加えて、証券業者とその営業担当者も資産管理型営業を推進してSMAやファンドラップを扱うようになり、リテール証券業の投資顧問化が進んだ。

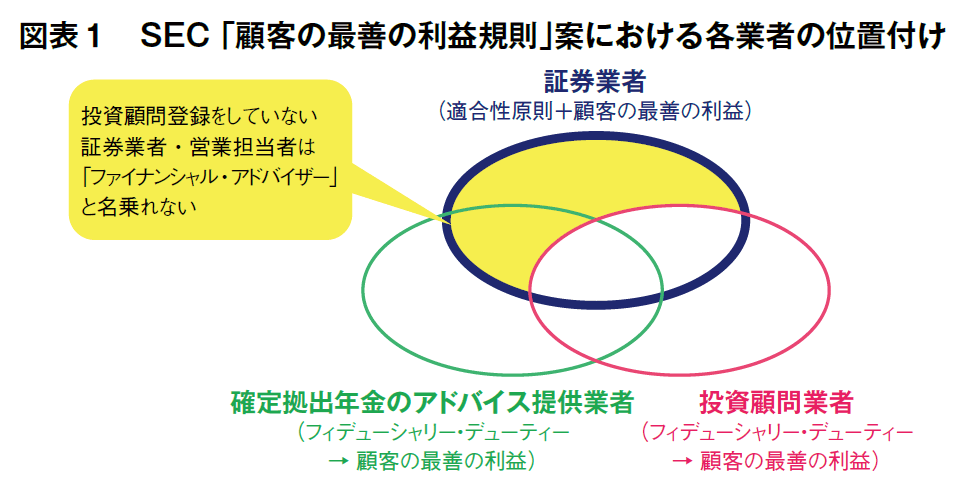

こうした中、顧客の目には同じ「証券アドバイザー」と映っても、営業担当者によって、遵守すべき投資家保護の規範が異なる事態が生じるようになった(図表1)。何よりも、こうした規制は口座ごとにかかることから、複数口座を持つ顧客の場合、目の前の営業担当者が今、発する言葉が証券業者としてのものなのか、投資顧問業者としてのものなのかさえ分からない、という問題が生じていたのである。

2010年の金融制度改革法は、SECにこのような実態の調査を命じ、翌年発表された報告書では証券業者と投資顧問業者の統一行動規範を定めることを提案した。

ところが統一作業はその後進まず、2016年、労働省が確定拠出年金のアドバイザーに対し、フィデューシャリー・デューティーを求める規則を採択した。このフィデューシャリー・デューティー規則の要となったのが、「最善の利益」である。多くの証券外務員が個人型・企業型確定拠出年金を提供していたことから、彼らはこの規則の該当者となった。

同規則は証券業者の従来型の営業慣行を全面禁止することはなかったものの、「最善の利益」に資するためのコンプライアンス負担を増やした。その結果、対面アドバイスの顧客の絞り込みも見られるようになったため、トランプ政権が懸念を示し、その適用は一部のみとなった。また2018年3月、第五巡回区裁判所は同規則を無効とした。

このように証券外務員に「最善の利益」義務を課す動きは失速気味であったため、SECの見解が待たれていた。

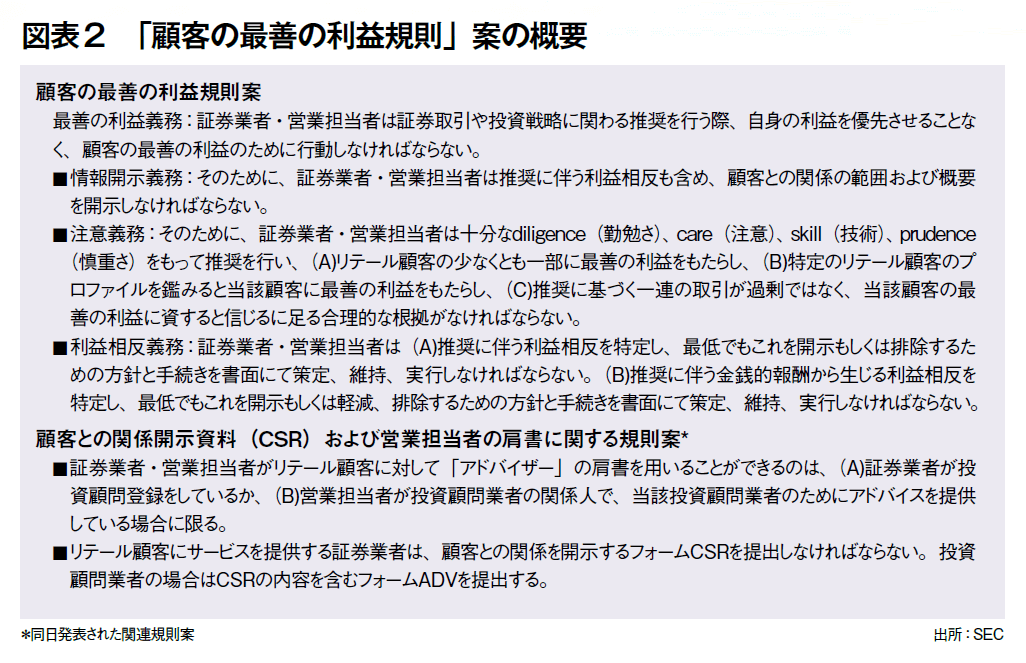

SEC規則案の最大のポイントは、顧客の選択肢を維持するため、統一行動規範の策定を見送ったことであろう(図表2)。証券業者の行動規範を投資顧問業者のそれに合わせ投資家保護を強化しても、コストが上昇して顧客の選別が行われては、結局、「アドバイス難民」が生じかねないからである。

投資顧問業者が継続的なアドバイスを提供する場合は、取引間のモニタリング義務も生じる。この負担は重いことから、業者はその負担に見合った費用を徴収せざるを得ない。またバイ&ホールド型の取引頻度の少ない顧客にとっては、伝統的なコミッションの方がコストを抑えられる。こうしたことにも鑑みれば、従来通りのシンプルな証券取引にコミッションを支払うという選択肢の方が、最善の利益に資するという顧客も少なからずいるのである。つまり、投資の間口を広げる上で、伝統的営業の存在意義が再確認されたわけだ。

もっとも、顧客に「適した」商品であれば良いとする適合性原則は不十分とみられ、証券業者は顧客の最善の利益に資する推奨を行うべきであるとされた。つまり、系列商品や高手数料商品、回転売買のいずれも全面的に排除するわけではないが、なぜ推奨商品が最善の利益に資すると考えるのか、合理的な説明ができなければならない。類似の代替商品と比較して、手数料が最安でなかった場合の取引も禁止はされないが、その理由を合理的に説明できなければ、最善の利益に資するとは言い難い、と判断されることになる。

さらに、推奨に伴う利益相反や、推奨に伴う営業担当者の金銭的インセンティブから生じる利益相反は、最低でも顧客に開示し、それを排除できるような方針・手続きを作成、維持、実行しなければならない、とされた。

そしてその手段の一つとして、証券業者と投資顧問業者には、顧客との関係を示した書類の提出が義務付けられた。これには、当該業者がどのような立場で顧客に接するのかの他、利益相反や手数料等の情報も記載される。

また、顧客が業者の立場を誤解することがないよう、投資顧問登録をしていない証券業者・営業担当者は、「ファイナンシャル・アドバイザー」と名乗ることができなくなる。「アドバイザー」という言葉が投資顧問法(Investment Adviser Act)上のアドバイザーを連想させるからである。

これまでのところ、規則案は冷静に受け止められているようである。

「最善の利益」をはじめとする労働省規則を思わせるような文言が随所に使われていることから、SECの歩み寄りを評価する声ももちろんある。しかし統一規範ではなく、アドバイザーや口座によって投資家保護水準が異なる実態が維持されること、現状の証券営業慣行がほぼ維持可能であること、労働省規則に比べて緩やかな規制となっていることなどから、適合性原則の延長にすぎないと捉える向きも少なくない。つまり、賛否両論はあるものの、この案が規則として採択されるには相当の調整が必要であり、現状の営業に差し迫った影響は与えないと見られている模様である。

営業担当者の「ファイナンシャル・アドバイザー」の肩書に関しても、資産管理型営業が普及している米国においては、もはや投資顧問登録をしていない証券業者・営業担当者の方が少数派であろう。SMAやファンドラップを提供している証券業者はすでになんらかの形で投資顧問機能を実質的に有しているため、これまで通り「ファイナンシャル・アドバイザー」を名乗ることに何の問題もない。むしろ同規則案をきっかけとして、証券業者・投資顧問業者の違いがより明確になったため、これまでどちらかの視点からでしか語られなかった兼業業者の在り方が、議論されやすくなるのかもしれない。

***

労働省、SEC規則ともその行方は不透明だが、証券営業では業態にかかわらず顧客の最善の利益に資する行動を取るべきであるという点と、その行動は顧客によって異なるべきで、特定の慣行や商品を一律に禁止すべきでない、という点が改めて確認された。

顧客の最善の利益を見極められるのが彼らと直接接する営業担当者だとすれば、これらの規則は営業担当者の重要性をますます高める可能性にもつながるのではないだろうか。