閉じる

IFA業界事情

閉じる

IFA業界事情

東京大学経済学部卒業後、野村総合研究所入社。NRIアメリカ、野村資本市場研究所にて、日米の金融機関経営、資本市場動向等の研究業務に従事。野村證券を経て、2012年より現職。

筆者は、米国独立系アドバイザーが、個人向け証券ビジネスにおいて、業界全体のイノベーション機能を担ってきた気がしてならない。

最も影響の大きいイノベーションと言えば、まずテクノロジー業界を思い浮かべる方も多いであろう。1996年出版の『Engines of Innovation』(邦題『中央研究所の終焉』)は、米国の基礎研究を担ってきたベル研究所等の中央研究所が消滅・縮小した経緯を明らかにした。しかし、米国はイノベーションの源泉が枯渇するどころか、GAFA(グーグル、アップル、フェイスブック、アマゾン)等が台頭し、今なお成長途上にある。すなわち、中央研究所の役割をシリコンバレーのスタートアップ企業が代替し、成功を収めている。

中央研究所の時代は、基礎研究が新製品開発における差別化につながり、こうして生まれた商品を独占販売する垂直統合型の産業の全盛期であった。しかし現在の商品はモジュール化され、業者間の連携、協力、分業による水平分業型の産業が盛んで、イノベーション機能はベンチャー企業が担う。

個人向けの証券ビジネスも、新商品・技術の囲い込みがもともと難しいとすれば、水平分業に長けた独立系アドバイザーからイノベーションが生まれても不思議はない。実際、米国の独立系アドバイザーが生み出したイノベーションは数知れない。

まずその影響力の大きさから筆頭に上がるのは、「顧客本位の業務運営(フィデューシャリー・デューティー)」であろう。小誌Vol.48・50でも紹介したように、これはもともと投資顧問型の独立系アドバイザーの行動規範であった。それがいまや、証券外務員全体に課されようとしている。

もっとも、1940年投資顧問法を根拠とする顧客本位の業務運営は目新しくはない。しかしアップルのiPhoneの例を見ても、革新的な技術ではないと言われながら、タッチパネルを採用したディスプレイの操作性がわれわれの行動を変えた。これに倣えば、独立系アドバイザーも顧客本位の業務運営により、他のアドバイザーの行動をも間違いなく変えた。そして彼らがこの高度な行動規範を遵守できたのは、商品やシステムを提供した運用業者や証券業者との水平分業をうまく進められたからである。

同様のイノベーションは、商品にも見られる。もともとSMAやファンドラップを開発したのは大手証券だが、これらはサブアドバイザー型で、本社の投資顧問部が厳選した運用業者やファンドにしか投資できなかった。

これに対して、取扱銘柄・業者を広げ、アドバイザーに銘柄選択の裁量を与えたタイプを普及させたのは、独立系アドバイザーである。独自性、中立性の高さをうたう彼らにとって、自分らしさを出せる柔軟な仕組みが必要だったからであろう。現在は自前でSMA等を構築する独立系アドバイザーにシステム等を提供する業者も台頭している。

加えて近年の独立系アドバイザーのイノベーションで目を見張るのは、電子的コミュニケーション手法である。

例えば米国では、大手でも営業担当者のウェブサイトでプロフィールが見られるが、このような取り組みも、もともとは独立系アドバイザーが始めたものだ。そのおかげで、潜在顧客はアドバイザーの経歴や専門性、アドバイス方針、得意とするサービスや顧客層といった情報を集めた上で、アドバイザーにアプローチできるようになった。

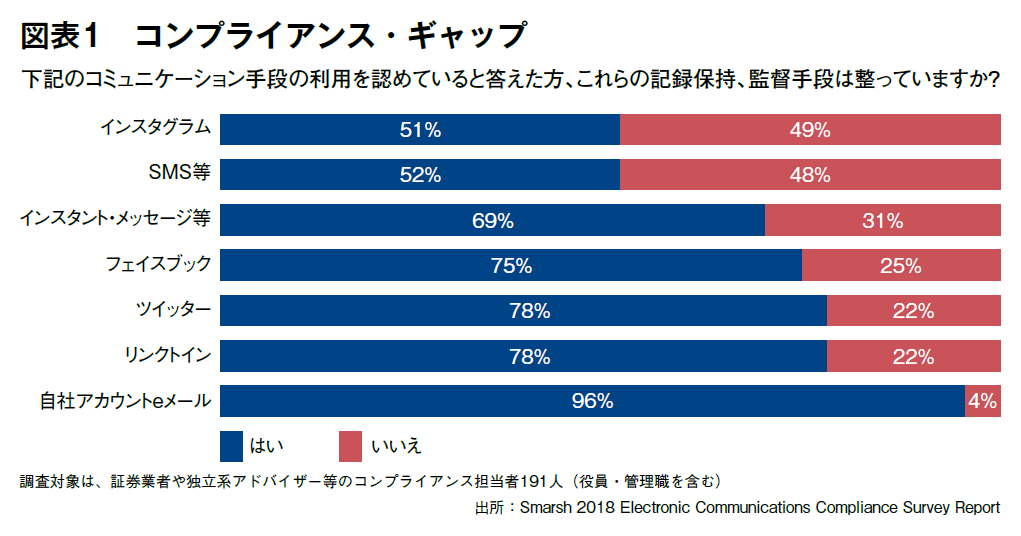

その後、電子的コミュニケーションは双方向化が進み、eメール、ブログ、ソーシャル・メディア、インスタント・メッセージ、SMS(ショート・メッセージ・サービス)へと多様化していった。これらの恩恵に最初に気付いたのも独立系アドバイザーである。ただし図表1はその後の普及具合に差があることを示唆している。

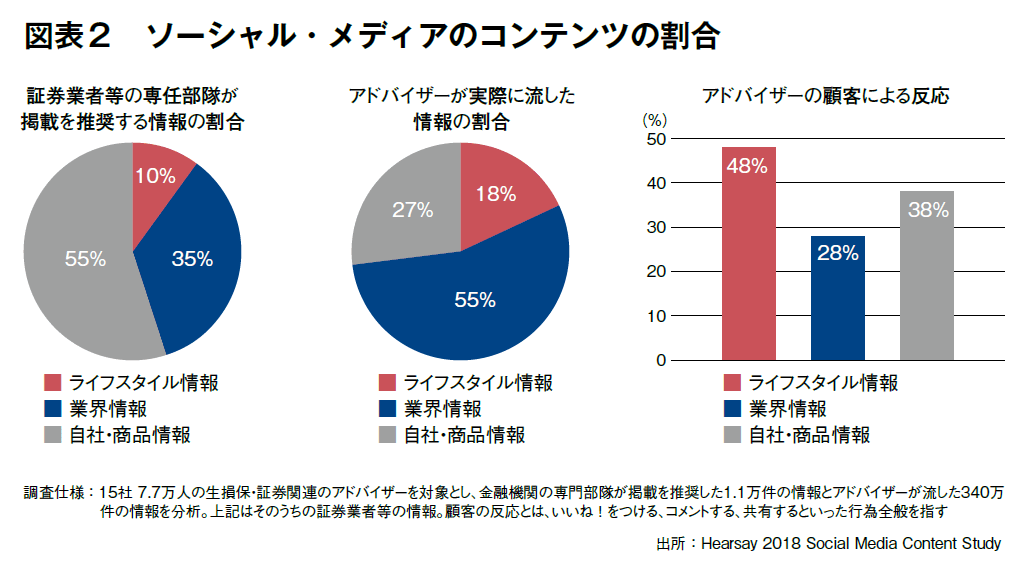

特にソーシャル・メディアは一般的にコンテンツの割合を、ライフスタイル8割、業界2割、自社や自社商品1割とするのが理想的とされる。しかし、証券業者のマーケティング部隊は自社および自社商品情報の提供を推奨し、アドバイザーは自分の専門性を知らしめる業界情報にとどめがちである(図表2)。ところが顧客が反応するのは、アドバイザーの人間性が垣間見られるライフスタイル情報が多い。このようなやり取りを増やして顧客との関係を構築することも、独立系アドバイザーのほうがやりやすいであろう。

一方で、大手は公式アカウントからごく一部のマーケティング担当者が情報を発信することは認めても、営業担当者にこれらを解禁することは躊躇してきた。電子的コミュニケーションの双方向化が進めば、コンプライアンス業務が追い付かないからである。

例えば米国では2012年にはすでに7割のアドバイザーがリンクトインやツイッター等のソーシャル・メディアを活用していたとの調査がある。しかし大手証券のモルガン・スタンレーがこれをごく一部の営業担当者に試験的に認めたのがその前年、対象を広げたのが2012年、事前審査していない文章も認めたのが2014年であった。

またSMSにおいても、独立系アドバイザーに続き、一人店舗で知られるエドワード・ジョーンズがこれを解禁したのが2015年、モルガン・スタンレーは2017年、メリル・リンチは2018年とばらつきがある。これら大手が導入に踏み切ったのは、多様な機器・アプリケーションからの情報を一元管理・記録し、問題表現を含む情報の発信を事前に止めたり、次の行動を促すようなCRM(顧客管理)機能をも盛り込んだりするアプリケーションのベンダーがすでに台頭していたからでもある。

***

米国独立系アドバイザー発のイノベーションで共通するのは、彼らの取り組みにより、その効用が明らかになると、業務効率化を支援するアプリケーション・ベンダーが現れ、そのベンダーと提携することで、大手が最後に大々的に参入する、という流れである。

翻ってわが国に目を転じると、独立系アドバイザーの裁量が反映されるファンドラップも誕生し、多くの独立系アドバイザーが、ウェブサイトやソーシャル・メディアを味方につけている。こうした流れに類似性を見出し、個人向け証券業界にもテクノロジー業界同様のエコシステムを期待するのは、考え過ぎであろうか。