閉じる

IFA業界事情

閉じる

IFA業界事情

東京大学経済学部卒業後、野村総合研究所入社。NRIアメリカ、野村資本市場研究所にて、日米の金融機関経営、資本市場動向等の研究業務に従事。野村證券を経て、2012年より現職。

近年、米国では、ベビーブーマーの高齢化を迎え、相続対策として信託ニーズの高まりが期待されている。しかしこれは富裕層に限った話ではない。むしろ米国では、独立系アドバイザーの興隆が信託サービスの大衆化に大きく貢献した結果、その用途も広がりを見せている。

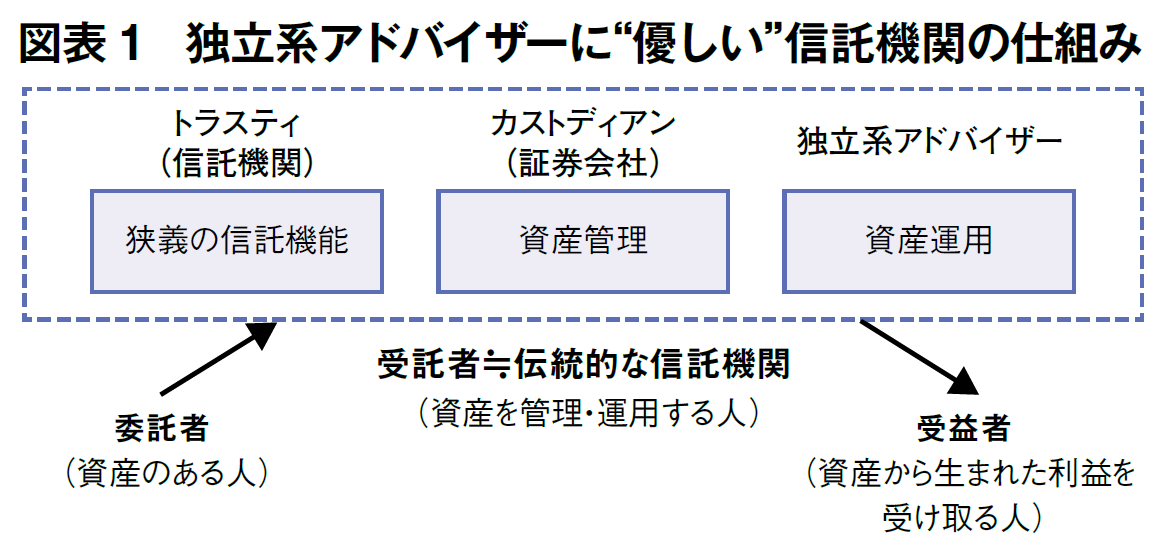

そもそも信託とは、資産を持つ委託者が、その資産から得られる利益を他者に与えたい場合に、その資産の運用や管理を受託者に委ねる仕組みだ(図表1)。家族構成やライフスタイルが多様化する現在、潜在的ニーズは相続対策等にとどまらない。受益者としては、判断力が弱まっている高齢者、教育費や生活費の管理が不可欠な子供、自立が難しい障がい者等が考えられる。委託理由としても死別だけでなく物理的に遠方に暮らしている場合もあるし、相続が絡むとしても、資産を一括で渡すのではなく、受益者が金銭的に安定した生活を送れるよう、長期にわたる資産運用・管理も受託者に委ねたいという場合もある。

こうしたニーズは誰にでも発生するが、信託機関(信託銀行/会社)を取り巻く経営環境から、信託サービスは長らく富裕層向けに限定されてきた。

米国では、州免許でも銀行や信託機関を設立できるため、わが国に比べると地域密着型の小規模銀行や信託機関の裾野が広い。しかし米国でも70年代以降、銀行の再編と巨大化が進むと、地域密着性は薄れ、信託サービスは富裕層色を強めていった。富裕層向けサービスにおいては、担当となるプライベート・バンカーが金融の相談事を一手に引き受けることで差別化してきたため、信託機関は、委託者の財産の管理・運用・処分等を一括して請け負うのが当たり前だった。

一方、証券業界も構造変革の波に晒された。90年代から投資信託ブームが起こり、どのような運用が顧客本位であるか、個人が徐々に理解するようになっていった。つまり資産は保全すべきものではなく増やすもの、運用資産が大きいほど分散投資がしやすく運用コストも下げやすい、運用パフォーマンスを比較する上では、トラック・レコードがものをいう、といった考え方が浸透したのだ。

こうした基準に照らし合わせると、自前で運用も行う伝統的信託機関のサービスは、ロングセラー投資信託等と比べて見劣りするようになった。もちろん、運用専業会社並みの運用力を有する信託機関も台頭したが、彼らは規模の経済を追求する反面、地域密着性を失っていった。

また、投資に関わるアドバイザーは業態に関わらず、資産管理型営業を標榜し、かかりつけ医のような存在を目指すようになった。しかし、せっかく顧客の信頼を勝ち取り、顧客資産全体を俯瞰したアドバイスを提供するようになっても、信託ニーズに関しては見て見ぬふりをするしかなかった。顧客資産をみすみすライバルの信託機関に渡さざるを得なくなるからだ。

こうした事態を憂慮した大手証券や運用会社は、系列信託子会社を作り、その信託口座を受け皿とし始めた。そうすれば、アドバイザーはリレーションシップの要であり続けるし、運用手段として投資信託を利用することもできるからだ。また系列信託会社の場合、信託サービス単体で収益をあげる必要もないため、例えば大手証券のチャールズ・シュワブでは、信託口座の最低預入金額は1000ドルとし、預金口座も同時に開設したり、毎月100ドル以上の自動積立機能を付与する場合は制限なし、と開設ハードルを極めて下げている。

もっともこうした系列信託サービスも、万能ではなかった。利用者はこれら金融機関のアドバイザーや顧客に限られるし、品ぞろえも金融機関の取り扱い商品に限定されるからだ。

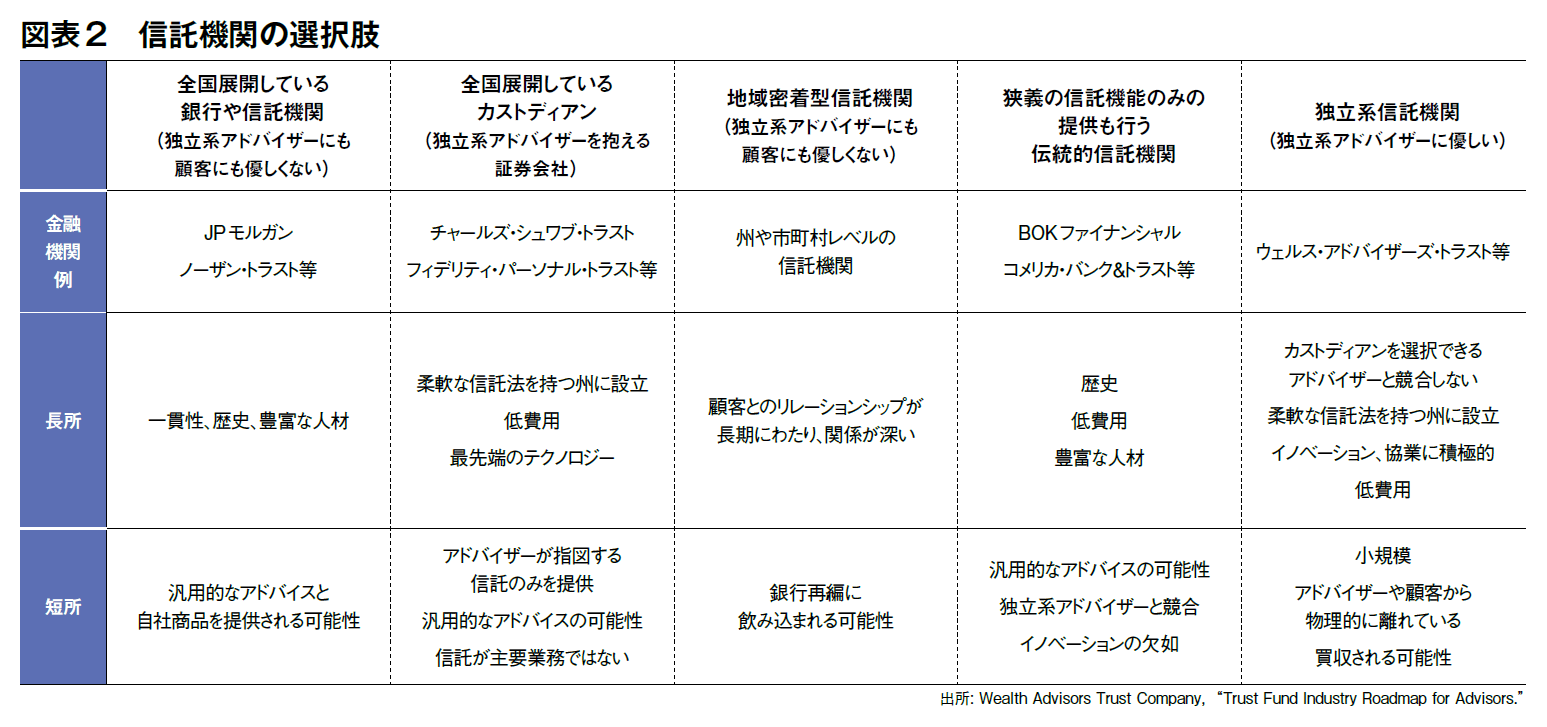

そこで、当時勢い付いていた独立系アドバイザーに同様の機能を提供する独立系アドバイザーに“優しい”信託機関が登場した(図表2)。

独立系アドバイザー向け信託機関と伝統的信託機関との大きな相違点は、アドバイザーとの連携に注力し、顧客を奪わないことを明確にした上で、狭義の信託機能のみを提供する点だ(前掲図表1)。つまり、アドバイザーが顧客の資産を信託口座に移しても、運用のアドバイスは従来通り、独立系アドバイザーが提供する。また資産管理機能も、アドバイザーの背後の証券会社のほうがカストディアンとして最新鋭のテクノロジーを有していることが多いため、信託機関には委ねない。伝統的信託サービスを機能分化し、それぞれの手数料を可視化することで、伝統的大手の包括的信託サービスよりも、低コストが実現できる場合も少なくなくなった。こうして、独立系アドバイザーは、顧客との関係の中心であり続けるようになったのだ。

さらにこうした信託機関の活用は、独立系アドバイザーにとって新たな事業機会も生んだ。独立系アドバイザーの顧客の中には、すでに伝統的信託口座を持っている者もいるが、運用力やアドバイス力を考慮して、独立系アドバイザーの裁量下の信託口座に資産を移管する場合も出てきた。また、弁護士や公認会計士が信託ニーズに真っ先に気付く場合もあるが、彼らも伝統的信託機関に顧客資産を丸抱えされるよりは、独立系アドバイザーとの連携体制に参加するほうがよい。さらに、家族等の個人が受託者となる場合も少なくないが、独立系アドバイザーであれば、その相談役となることもできる。時には他の親族が、この受託者の行動のモニタリングを独立系アドバイザーに期待することもある。

現在、独立系アドバイザーに“優しい”信託機関ランキングの管理資産額トップはプライベート・トラスト・カンパニーで、1910億ドルだ。独立色を前面に出しているが、実は独立系アドバイザー数で最大手のLPL証券傘下だったこともあり、連携営業担当者数は約1万5000人と大手証券並みの規模を誇る。平均口座資産は150万ドル、最低口座資産は100万ドルで、最初の100万ドルまでの手数料は65ベーシス・ポイント、1000万ドル超は25ベーシス・ポイントだ。

***

わが国においても、認知症高齢者は462万人、身体障がい者は436万人、精神障がい者は392万人、知的障がい者は108万人に上る。彼らの安定的な生活のために、資産の管理・運用を他者に任せやすい仕組みを整えることは、喫緊の課題と言えよう。その手段としては家族信託や成年後見制度等、また次世代を支援する仕組みとしては教育資金贈与信託や結婚・子育て信託等も登場しているが、まだまだ身近になっているとは言い難い。

米国とは信託機関の成り立ちも制度も大きく異なるとはいえ、異業種も含めた既存サービスを上手く組み合わせれば、大衆化の余地が大いに残っていることは、わが国にとっても参考になるのではないであろうか。