閉じる

IFA業界事情

閉じる

IFA業界事情

東京大学経済学部卒業後、野村総合研究所入社。NRIアメリカ、野村資本市場研究所にて、日米の金融機関経営、資本市場動向等の研究業務に従事。野村證券を経て、2012年より現職。

ファイナンシャル・プランニングとは個人の資産全体を俯瞰した上で金融のゴールを定め、それを達成するための計画を策定することを指す。具体的には、キャッシュ・フローや負債、投資、保険商品に関わるアドバイスの他、老後に向けた資産形成、節税、相続、事業承継、寄付支援等のアドバイスが含まれるが、これらは税に関する専門知識も必要である。

以前から、地元密着型の営業を行ってきた米国の証券アドバイザーは、地域の税理士(EA)や公認会計士(CPA)等とのネットワーク作りに余念がなく、互いに顧客を紹介し合ってきた。税の専門家が、目まぐるしく変わる投資・保険商品の商品性や税制優遇制度にも精通しているとは限らないし、有価証券の取得価格等の情報を顧客が用意できない場合は、証券アドバイザーに頼んだほうが手っ取り早いからである。また証券アドバイザーにとっても、顧客の信頼を得、確定申告等を通じて資産状況を把握している税の専門家ほど、心強い紹介者はいない。

加えて近年は、金融アドバイスの包括性が従来以上に求められ、投資アドバイスにおいても税の影響が考慮される。税制優遇措置のある口座が増えて、どの口座からどの資産をどの程度積み立てていくかといったアセット・ロケーション、含み益と含み損を抱えた銘柄を組み合わせて売却することで投資収益と税負担を抑える「税の最適化」のアドバイスが広まったからである。

そのため、税の専門家自身が独立系の証券アドバイザーとなったり、CPA事務所が証券部門を持ったりする動きが活発化している。後述のファースト・グローバル社の調査によれば、税務の3000人の顧客を5~6人の専門家で担当し、収益が300万ドルのCPA事務所の場合、その顧客の8割が証券業務の潜在顧客に、またその3割前後は実際に顧客になり得ると推定される。顧客が300人程度のCPA1人の個人事務所でも、その半分は潜在顧客となり得る。

米国公認会計士協会も金融アドバイスを行う会員の育成を行っている。同協会は1986年より、ファイナンシャル・プランニング研修を始め、翌年、独自のファイナンシャル・プランニング資格である「パーソナル・ファイナンシャル・スペシャリスト(PFS)」を作った。

こうした協会の後押しもあり、すでにファイナンシャル・プラニングを提供しているCPAのうち、節税アドバイスを提供する者が97%、相続対策が62%、老後に向けた資産形成が54%、事業承継が48%、資産・負債を包括的に俯瞰してアドバイスをするウェルス・マネジメントが23%との2015年の調査報告もある。

もっとも、証券知識の蓄積だけでは税の専門家の不安が払しょくされるとは限らない。彼らは時間当たりの手数料を徴収することが多いのに対し、証券アドバイザーの収益は取引や残高連動手数料が多く、取引や残高が増えなければ収益も増えないからである。またそもそも本業がある上に、税相談よりも顧客と接する時間が長くなりかねない投資アドバイスに貴重な業務時間を取られることも考えられる。顧客情報を掌握しているとはいえ、必要とする知識やスキルは似て非なるものであるとの見方もあるし、法令順守負担は間違いなく増える。さらに複数の税の専門家が所属する事務所の場合、証券業との関わり方に温度差がある場合も少なくない。

そこでこうしたハードルを乗り越えるために、独立系の証券外務員型アドバイザーを採用する証券業者の中にも、税の専門家を証券外務員として支援する業者が現れた。

その先頭を走るブルーコラ社はもともとサーチ・エンジン業者であったが、確定申告ソフトで第3位のタックスアクトの提供が主業務となっていた。

2015年、同社は、税の専門家を独立系の証券アドバイザーとして抱える証券業者ではトップのHDベスト社(当時のアドバイザー数4500人、預り資産360億ドル)を買収した。これにより、2018年は、ブルーコラの5.6億ドルの収益の3分の2がHDベストの収益となっている。

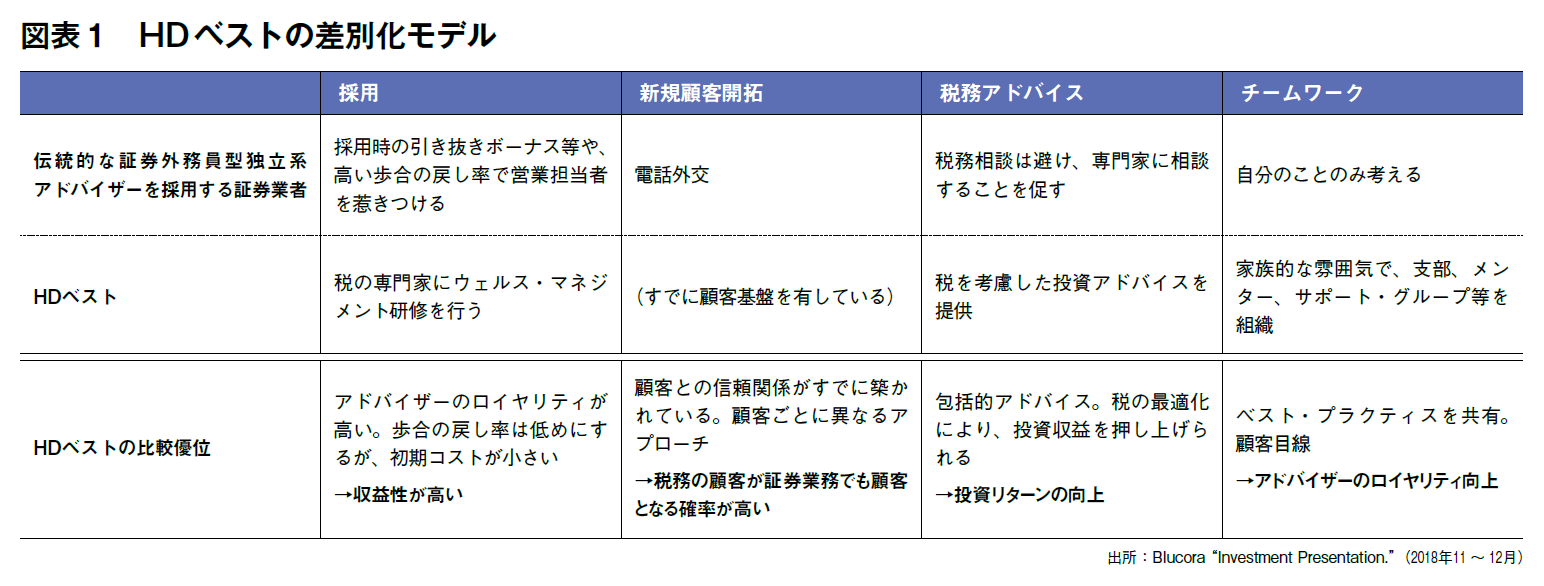

HDベストの特徴は、税務の専門家を証券外務員に育てるための営業支援が手厚いことである(図表1)。また彼らは証券業務が本業とは限らないため、他の証券業者に比べると、アドバイザーが稼がねばならない最低収益を低めに設定している。加えてコミッション等の取引連動手数料の比率が2割弱と極端に低い。アドバイザーは投資の専門家ではないため、残高連動手数料のファンドラップ等、お任せサービスに頼る傾向があるからである。

その後ブルーコラは2019年3月、税の専門家兼独立系証券アドバイザー数で第2位のファースト・グローバル(アドバイザー数850人、預り資産190億ドルでその約半分が残高手数料型資産)を買収すると発表した。ツートップの証券業者の合併により、富裕層から資産形成層、自力で確定申告を行うその予備軍まで、あらゆる層に税に配慮した包括的金融アドバイスを提供していくためである。

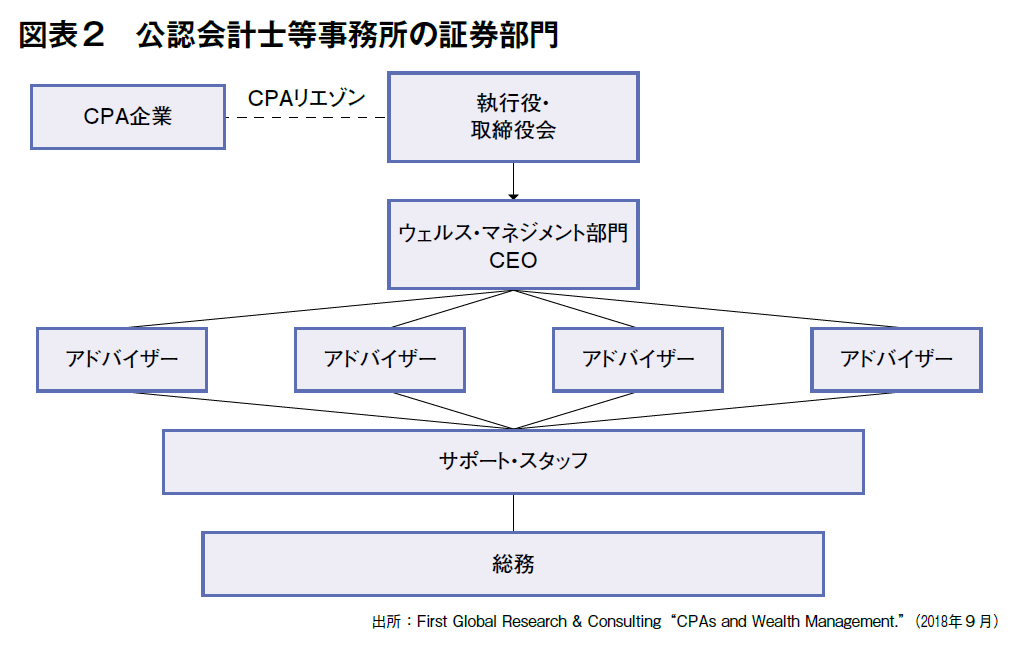

というのも、HDベストが個人事務所の専門家をターゲットとしてきたのに対し、ファースト・グローバルは複数のCPA等を抱える事務所をターゲットとしてきた(図表2)。こうした事務所は投資アドバイスの専門部署を作り、CPAと連携しながら顧客に対応することが多い。

***

本誌のIFA向け調査「金融商品仲介業務に関するアンケート2018」によれば、兼業型の金融商品仲介業者は7割を超え、彼らが挙げる収入源には確定拠出年金業務(25.5%)や相続・事業承継業務(12.7%)等、税が関わる業務もある。また定期的にリバランスを行うロボ・アドバイザーも税の最適化サービスを始め、収益押し上げ効果が認知され始めている。わが国でも税と投資のアドバイスの親和性が高まりつつあるとすれば、両専門家の越境行為を後押しするような仕組み作りが考慮されてもいいのではないだろうか。